Tipul de impozit în 2019, care plătește impozite Tip

În primul rând avem nevoie pentru a clarifica ceea ce este sistemul de impozitare și de ce trebuie să plătească impozite.

Astfel, sistemul de impozitare - o colecție de toate impozitele și taxele percepute în conformitate cu legea cu partidele comerciale.

Sistemul fiscal din țara noastră este reglementată de Codul Fiscal al Federației Ruse.

Subiecții din România au dreptul de a face unele ajustări, soluționarea principalelor legi din Rusia. Prin urmare, atunci când sistemul de impozitare a alege, este util să se familiarizeze cu legile fiscale din regiune.

Regimul general de impozitare

Contabile și fiscale sunt destul de complexe, și este mai bine să încredințeze unui contabil calificat, deoarece nu fără cunoștințe speciale se ocupe de aici. cu privire la declarația de impozit pe venit se o dată pe an, și se întoarce de TVA o dată într-un sfert.

Regimul general de impozitare a alege, de obicei, acei întreprinzători care intenționează să desfășoare afaceri serioase, cu o cifră de afaceri mare de bani și bunuri, în timp ce cooperarea cu companii mari. De asemenea, în cadrul regimului fiscal general se poate obține în mod automat întreprinzătorii individuali bătute nou, care nu au timp pentru orice motiv, să se aplice pentru trecerea la un sistem de impozitare mai puțin simplu.

Sistemul fiscal simplificat

Sistemul fiscal simplificat introdus special pentru întreprinzători individuali. Pentru a lucra la sistemul fiscal simplificat trebuie să îndeplinească anumite criterii: venitul pe an nu trebuie să depășească 60 de milioane de ruble, în timp ce numărul de angajați în organizație trebuie să fie mai mică de 100 de persoane.

Particularitatea sistemului simplificat de impozitare este că, în loc de trei impozit de către antreprenorii individuali trebuie să plătească doar unul. Raportarea mai simplă decât în regimul fiscal general, și trebuie să o dată pe an, la sfârșitul perioadei fiscale.

Sistemul simplificat de impozitare poate fi aplicată într-una dintre cele două opțiuni pentru a alege de la:

- fiscale "venituri" - 6%;

- fiscale „venituri minus cheltuieli“ - 5 - 15%, în funcție de regiune (regiunile au dreptul de a stabili propriile cote de impozitare, prin urmare, este necesar să se clarifice ce fel de rată este stabilită în zona dumneavoastră).

- Introducerea de vacanțe fiscale de până la 2 ani.

vacanțe fiscale - este o anumită perioadă în care SP este complet scutite de la plata taxelor.

Anterior, autoritățile regionale au dreptul de a reduce rata la „venituri minus cheltuieli“, de la 15% la 5%, la discreția sa.

Chiar acum subektyRumyniyapoluchili pentru a reduce rata de impozitare este, de asemenea, pe „venituri“ de la 6% la 1%, la discreția sa.Un singur impozit pe venit imputate (UTII)

Atunci când se lucrează la întreprinzător individual de regim UTII va plăti un impozit forfetar unic, care este stabilit de către stat pentru anumite activități. De fapt, în acest mod, valoarea taxei nu depinde de nivelul de venit. Prin urmare, acest mod este avantajos să se utilizeze acei antreprenori care au în realitate un venit destul de mare.

Rata de impozitare pentru UTII - 15%. Taxa se calculeaza pe coeficientul deflatorul, care se schimbă în fiecare an.

De exemplu, să presupunem că în tipul de activitate pe care îl conduceți, instalate fix de impozitare la o rată de 120 000 de ruble. venitul real a fost de 6 milioane de ruble. Dacă sunteți în sistemul fiscal simplificat și a plătit impozit „venituri minus cheltuieli“, în valoare de 15%, suma care trebuie plătită ar fi fost semnificativ mai mare, adică 900 de mii de ruble.

Responsabilitatea în UTII nu complicat, trebuie să o dată într-un sfert.

SP privind dreptul UTII de a refuza utilizarea contrapartidelor centrale și a deschide un cont. Numărul de angajați nu trebuie să depășească 100 de persoane.

Astfel, regimul fiscal este avantajos să se folosească la venituri reale mari, din moment ce valoarea impozitului este fixă și nu depinde de profitul.

- Reducerea ratei de impozitare în regiunile rusești.

impozit agricol unic (UAT)

întreprinzători individuali, activități de lider în domeniul agriculturii, care, produc, procesează și vinde produse agricole, se pot aplica modul ESHN. Organizațiile de gestionare a pescuitului, de asemenea, dreptul de a utiliza UAT.

Rata este de 6% UAT pe venituri minus cheltuieli.

Taxa se plătește de două ori pe an, iar conturile sunt menținute pentru o procedură simplificată și se asigură o dată pe an, la sfârșitul perioadei fiscale.

Una dintre condițiile de posibilitatea de a utiliza este că venitul UAT agricol ar trebui să fie de cel puțin 70% din totalul veniturilor.

- TVA-ul nu va afecta calculul taxelor.

Sistemul de brevete de impozitare

Sistemul de brevet de impozitare nu poate fi aplicată numai la o listă limitată de tipuri de activități de afaceri. care este stabilită prin lege.

Esența acestui mod este faptul că IP cumpără un brevet pentru o anumită perioadă de timp (de la o lună la un an) și sunt scutite de orice taxe sau returnarea taxelor. Singura condiție - să plătească pentru brevet la momentul respectiv. Valoarea de brevet de invenție este calculată de către autoritățile regionale, bazate pe profitul potențial care poate fi obținut în desfășurarea anumitor activități.

Desigur, cu un astfel de regim fiscal, există restricții: numărul de angajați - nu mai mult de 15 persoane, valoarea maximă a profitului pe an stabilită de către autoritățile locale. Utilizarea CPC nu este necesară, dar trebuie să păstreze o carte de venituri și cheltuieli. Pentru a putea lucra în alte regiuni, trebuie să cumpărați un brevete separate.

- vacanțe fiscale de până la 2 ani.

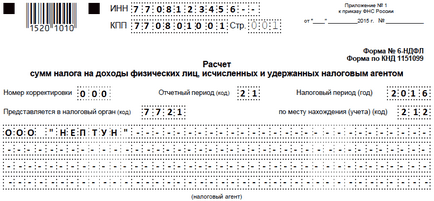

- Noi rapoarte privind Formularul 6-PIT.

- în cazul în care PI nu a furnizat ajutor 6-PIT. amendat de 1000 de ruble pentru fiecare lună întârziată (chiar dacă nu este luna plina). Neasigurarea de referință 2-PIT, ca și mai înainte, este pasibilă de o amendă de 200 de ruble;

- dacă SP a furnizat de referință 2-PIT și PIT-6 cu informații false, pedeapsa pentru fiecare document - 500 ruble;

- în cazul în care PI nu a furnizat ajutor 6-PIT în termen de 10 zile de la data perioadei dorite, autoritatea fiscală are dreptul de a bloca contul bancar IP.

Impozitul pe venit trebuie să fie transferat cel târziu a doua zi după plata venitului. Anterior, el a trebuit să fie transferat simultan cu transferul de fonduri de venituri angajatorului de plecare angajat.