Taxa pe valoarea adăugată (TVA) - care este, pentru manechine, perioada fiscală

Pentru prima dată, această taxă a apărut în Franța, în 1942. El a ieșit din impozitul pe vânzări, care nu este prins în Franța, pentru că a avut multe neajunsuri.

În 1948, economistul francez a conceput un sistem de plată și rambursarea taxei - un prototip al prezentei TVA. În acest tip de impozit este prins rădăcini nu numai în Franța, ci în întreaga lume.

După cum sa menționat deja, România a preluat experiența cu TVA în Statele Unite. În această formă, care este acum utilizat de TVA-ul, el a fost „finalizat“ economiștii americani.

Apoi, a existat o propunere pentru introducerea TVA-ului. Acest lucru a fost făcut de guvernul Egora Gaydara, care a dezvoltat legea menționată mai sus.

definiție

Taxa pe valoarea adăugată este un impozit indirect care se datoreaza bugetului la momentul vânzării de bunuri sau prestarea de servicii sau executarea de lucrări.

Acesta este format în toate etapele de producție, și este o taxă pentru formarea costului final al bunurilor, lucrărilor sau serviciilor.

Această taxă se reflectă în factură. care vânzătorul de mărfuri, care sunt pe un sistem comun de impozitare, scrie fiecare client. Pe baza acestui document și să țină evidența fiscală de plătit.

elemente de impozitare

Ca și în orice alt impozit TVA-ului are propriile sale elemente. Acestea sunt:

În termeni simpli, TVA - acesta este plătit de către stat, deoarece permite antreprenorilor și persoanelor juridice de a vinde bunurile, lucrările sau serviciile prestate, „răsucirea“ pentru a le la un preț.

Este un impozit indirect, care este, să plătească primul vânzător de bunuri, lucrări sau servicii, dar va fi încasat prețul pentru produsele finale ale clienților.

Exemplu: cumpărarea de pâine de la SP Ivanov, cumpărătorul trebuie să plătească prețul pâinii, în valoare de 36 de ruble, inclusiv TVA = 5,5 ruble. În acest caz, cumpărătorul a plătit-l prin achiziționarea de o bucată de pâine, și să plătească la buget va fi de IP Ivanov fiscale.

Fiecare contribuabil trebuie să se înregistreze „de intrare“ și „ieșire“ facturi folosind cartea jurnal.

Este în aceste documente reflectă valoarea taxei. Cheltuieli suplimentare la bugetul este diferența dintre „de intrare“ și „ieșire“ fiscale.

Antreprenorii aspiranti și contabilii nu știu cum să se aplice taxe TVA - federală sau regională? Și ce din bugetul său de a plăti? TVA - un impozit federal și să plătească ar trebui să fie bugetul federal.

Caracteristici fiscale

Caracteristic TVA este:

- contribuabilii - care plătește atunci acest impozit. Detaliu elementul descris în articolul 143 din Codul fiscal. Conform acestui articol, să plătească organizația fiscală și antreprenorii care folosesc sistemul general de impozitare;

- obiectul impunerii - este ceva care face obiectul acestei taxe. Aceste elemente sunt enumerate la articolul 146 din Codul fiscal. Acestea includ veniturile din vânzarea de lucrări, bunuri sau servicii, precum și drepturile de proprietate în țara noastră, precum și veniturile din vânzarea de bunuri vvezonnogo;

- rata dobânzii. În România 3 acte privind TVA - 18%, 10% și 0%. Ratele dobânzilor menționate la articolul 164 NKRumyniya;

- locul de realizare - este locul în care mărfurile vândute, servicii și lucrări, în care taxa ar trebui să fie plătit;

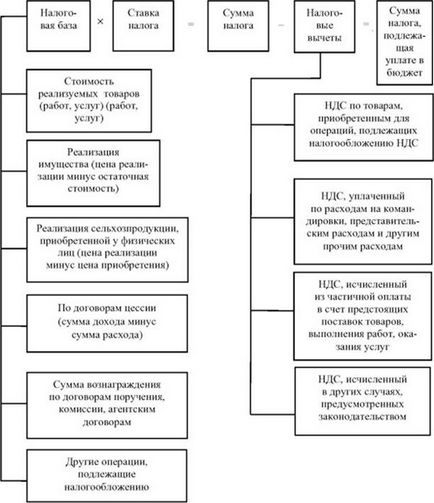

- baza de impozitare - este baza de calcul a taxei. În termeni simpli, aceasta pornește de la vânzare. Cum să calculeze baza de impozitare prevăzută la articolul 153 din Codul fiscal. Formula de calcul a TVA este după cum urmează:

- Perioada fiscală - o perioadă în care trebuie să fie calculată și plătită TVA. Conform articolului 163 din Codul fiscal. Perioada de impozitare pentru TVA este lunar. Adică, plata la bugetul este valoarea impozitului pe care contribuabilul calculat pentru trimestrul;

- deduceri fiscale. Fiecare contribuabil are dreptul de a aplica deduceri fiscale. Deduce din suma calculată pentru TVA trimestrial poate fi valoarea taxei, care a fost format cu achiziționarea de bunuri, servicii sau efectuarea unor lucrări de către terți. Ia-o deducere de TVA este posibilă în cazul în care o contraparte folosește de bază și, de asemenea, a pus o factură cu suma introdusă. Este demn de amintit faptul că numai prezența facturii dă dreptul de a utiliza deducerea cu privire la aplicarea.

- ordinul de plată și termenele de plată a taxei. Răspundere pentru taxa este necesară înainte de data de 25 a lunii următoare, care vine după trimestru. Aceasta este:

Trebuie să raportați prin declarația fiscală. Ai nevoie să plătească taxa de a 20-a zi a fiecărei luni ulterioare, care merge după trimestrul de raportare.

perioada de impozitare

După cum sa menționat deja, perioada fiscală pentru TVA este luna. Acest lucru este menționat în articolul 163 din Codul fiscal.

Pentru contribuabilii ale căror venituri din vânzări în trimestrul anterior, fără TVA sa ridicat la o valoare mai mică de 2 milioane. Ruble, că pentru astfel de organizații și întreprinzători perioadă fiscală este de un sfert.

Cu toate acestea, pentru toate organizațiile perioadei contabile este de un sfert. Se calculează valoarea impozitului datorat este necesară în fiecare lună. Și să plătească pentru trimestrul.

De conducere: calcularea valorii TVA-ului datorat bugetului

Taxa de plătit în fiecare lună pentru următorul trimestru al unei calculat, în părți egale. De exemplu, suma calculată pentru al doilea trimestru al taxei este de 210 de mii de ruble.

În cazul în care valoarea impozitului plătit nu este împărțit în tranșe egale, primele 2 ori trebuie să plătească taxa, rotunjirea într-un mod mare la zero, iar a treia oară - în mai puțin.

Ei au spus că nu ar fi o încălcare a legislației fiscale TVA se plătește întreaga sumă pentru trimestrul, adică, contribuabilul nu va „rupe“ valoarea impozitului plătit și să plătească totul dintr-o dată plăți unice.

De ce ai nevoie

Și TVA-ul nu este o excepție. Din acest impozit este o mare parte din partea de venituri a bugetului nostru. Numai din TVA-ul este de 40% din bugetul de venituri.

An după an, veniturile din creșterea TVA-ului. Acest lucru sugerează că în România există mulți contribuabili mari, care nu au dreptul de a aplica regimuri fiscale preferențiale.

Odată cu creșterea veniturilor din TVA evazioniști numărul nu scade. În ultimii 5 ani, numărul lor a scăzut doar cu 2% - o „picătură în găleată“, în comparație cu numărul total al acestora.

Pierderile anuale din activitățile acestor companii și antreprenori anual este de 30 de miliarde. ruble.

Deschiderea propria afacere, ar trebui să ia în considerare alegerea unui sistem de impozitare - modul principal sau unul dintre privilegiați. Desigur, există activități în care este imposibil să se aplice un tratament preferențial.

Dar, pentru cea mai mare parte, un antreprenor în devenire gândește - și ceea ce este avantajul de a lucra la TVA și dacă este necesar să se aplice acest regim?

Desigur, în cazul în rambursarea taxei, care lucrează cu aceiași parteneri, contribuabilul „compensează“ taxa lui.

Este demn de reamintit faptul că plata este supusă diferenței dintre „expuse“ și „a primit“ facturi. În practică, lasă mult nu suma.

De aceea, companiile care folosesc DOS, nu doresc să lucreze cu beneficiarii. Acestea din urmă nu plătesc TVA-ul, și, în consecință, nu-l poate compensa.

Cu toate acestea, beneficiarii de TVA devine în fiecare an mai mult și mai mult. Unele întreprinderi mari se deschid întreprinderi mici pentru a efectua doar o singură activitate, care este subvenționată.

Deci, mai profitabil să lucreze. De ce necesitatea unui impozit asupra societății și care sunt avantajele și dezavantajele utilizării sale?

Principalul avantaj de a lucra fără TVA este faptul că numărul de raportare scade în mod semnificativ. TVA este cea mai controversată în România, și, uneori, chiar și contabilii cu experiență sunt confundate cu calcul.

Ce putem spune despre tinerii antreprenori care învață doar elementele de bază ale afacerii și de contabilitate. Calculele TVA și raportarea cu privire la pregătirea taxei ia partea leului a contabilului a timpului de lucru în perioada contabilă.

Unele companii mari au un contabil care se ocupă doar cu calculul TVA de plată și pregătirea de raportare pe ea.

Cu toate acestea, există dezavantaje în activitatea privind regimul preferențial. Principalul lucru - este imposibil de a lucra cu cumpărătorii mari și clienții.

Faptul este că, în cazul în care organizația funcționează fără TVA, acesta nu a restituit. clienții mari și consumatori „pierd“ acele sume fiscale care nu va rambursa beneficiarilor.

De exemplu, SRL „Beta“ este folosit de DOS și compania „Alpha“ - scutite. SRL „Beta“, și a cumpărat compania „Alpha“ bunuri în valoare de 1180 de ruble (TVA - 180 ruble).

Având în vedere că „Alpha“ SRL este scutit, iar nu plătește TVA, iar apoi a pus o factură cu valoarea taxei nu pot. Prin urmare, Ltd. „Beta“, „pierdut“ 180 ruble - ei vor trebui să plătească ei înșiși.

Puteți voluntar „părăsi“ de tratament preferențial, luând în considerare toate argumentele pro și contra de a lucra pe ea. Mă gândesc la asta, atunci când „un contract profitabil profilează orizont“ pe.

Cantități mari de venituri „acoperă“ toate dezavantajele lucrărilor privind TVA - livrarea trimestrială de raportare și exploatare forestieră a conturilor contabile a facturilor.

Problema principală este calcularea corectă a TVA-ului bazei de impozitare pentru calculul. Există operațiune „mixt“, în care calcularea bazei de impozitare se poate face în mai multe moduri.

De exemplu, cererea a fost pus la întreprinderea în valoare de 100 de mii de ruble pentru un produs de calitate inferioară. dacă cererea este supusă TVA-ului? În NKRumyniyapodrobno despre ea nu spune nimic.

Acest lucru sugerează că, pentru a calcula corect baza de impozitare ar trebui să fie ghidate nu numai NKRumyniyai periodice departamente.

Calculul greșită a bazei de impozitare va conduce la un calcul eronat al cuantumului taxei, și ca o consecință, la plata incorectă. plata incompletă a valorii taxei este o infracțiune fiscală și poartă responsabilitatea.

Cum se completează un randament zero TVA, uite aici.

De fapt, se pare dubla impozitare a vânzărilor - și TVA-ul și impozitul pe vânzări. Sarcina de a plăti aceste taxe cade asupra consumatorului final.

Nu a cauzat contabili speciale bucurie. Dar, a adăugat la locul de muncă fiscale. Acest lucru a fost făcut pentru a urmări evaziuni de TVA.

Cu toate că TVA-ul a fost de operare de mai mulți ani, există unele deficiențe în calcularea bazei de impozitare și taxa în sine.

TVA-ul este cel mai dificil și controversat accizelor în România. Oficialii fiscale monitorizează calculul și plata de mai mult decât celelalte impozite sale.

Această taxă indirectă este baza pentru formarea unei părți profitabile din bugetul nostru.